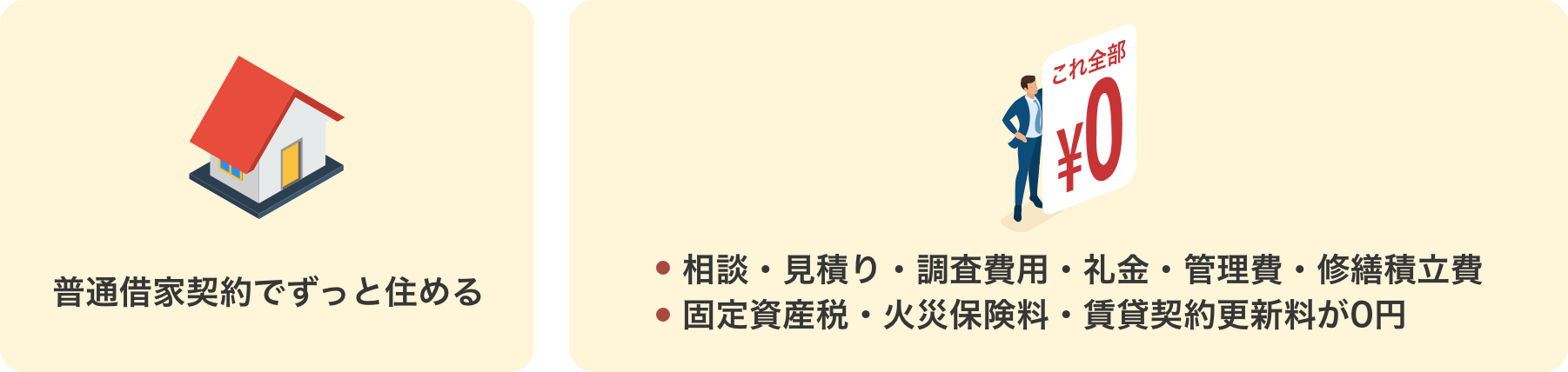

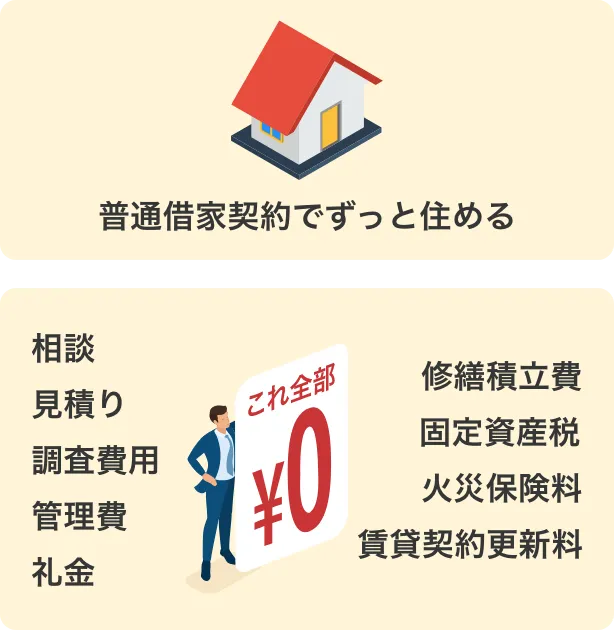

リースバックとは、ご所有の不動産を売却しても、

新たな所有者との賃貸契約を結ぶことで、

賃料を支払いながら引き続きその不動産に

住み続けることができます。

また、将来的に

買い戻しができる点も魅力のシステムです。

リ・バース60とは?金利比較や利用条件、メリット・デメリットを紹介

更新日:2024.01.23

60歳からの生活を考えたとき、「生涯、安心して住める自宅づくり」のために古くなった外壁や設備の修繕、バリアフリー住宅への建替えを検討する方もいるのではないでしょうか。

ただし、自宅のリフォームや建替えには資金が必要です。金融機関でお金を借りたくても、年齢などの事情からなかなか審査が通らないケースも考えられます。

リ・バース60はそのような方の選択肢となる住宅ローンです。本記事では、リ・バース60の基本的な仕組みや利用条件、金利比較やメリット・デメリットなどを紹介します。

リースバックをご検討の方へ

もくじ

リ・バース60とは

リ・バース60とは、住宅金融支援機構(旧住宅金融公庫)と提携している金融機関が提供する、主に満60歳以上の方を対象とした住宅ローンです。

自宅を担保にお金を借りる点が特徴で、毎月の支払いは利息のみ、元金は契約した方が亡くなったときに自宅を売却するか、相続人が一括して返済する仕組みです。

一般的な住宅ローンと比較すると、月々の負担額が少ない、60歳以上の方でも住宅ローンを組みやすいなどのメリットがあります。

なお、リ・バース60の仕組みを提供する住宅金融支援機構は、政府が全額出資する団体(2023年3月31日時点)です。住宅金融支援機構は国民の住生活の向上支援を目的としており、リ・バース60もその一環として提供されています。

リ・バース60の利用条件

リ・バース60の主な利用条件は、以下のとおりです。

| 利用できる方 |

|

| 融資限度額 |

|

| 金利 | 金融機関により異なる |

| 保証人の有無 | 金融機関により異なる |

| 融資手数料 | 金融機関により異なる |

| 借入れ期間 | ご本人が亡くなられるときまで |

| 返済方法 |

|

| 資金の使いみち |

|

リ・バース60で借りられるお金は、8,000万円以下で所要資金以内である点や、担保評価額の50%または60%以内である点に注意しましょう。また、取扱可能エリアも各金融機関によって違いますので確認が必要です。

なお、金融機関によっては、満50歳以上の方が利用できる商品も提供されています。ただしこの場合は、融資限度額がリ・バース60よりも低く設定されています。

【金融機関別】リ・バース60の金利比較

リ・バース60の金利は、金融機関ごとに設定されています。金利の目安として、いくつかの金融機関の金利を見てみましょう。リ・バース60利用時に必要な融資手数料もあわせて紹介します(2023年11月時点)。

| 金融機関名 | 金利 | 融資手数料 |

|---|---|---|

| みずほ銀行 |

|

110,000円(税込) |

| りそな銀行 | 変動金利2.475~2.975% | 110,000円(税込) |

| 常陽銀行 | 変動金利2.475~2.975% |

|

| 足利銀行 | 変動金利2.625 ~3.025% |

|

| 横浜信用金庫 | 変動金利3.015~3.545% | 110,000円(税込) |

一部例外もありますが、リ・バース60の金利は変動金利が一般的で、各金融機関では2%台~3%台で金利を設定しています。リコース型よりノンリコース型のほうが金利は高く、担保評価50%の範囲内の融資よりも60%のほうが、金利が高い設定です。

融資手数料は、100,000円に消費税分の10%が加算された110,000円が一般的です。

なお、各金融機関の金利は今後変動する可能性もあるため、最新の情報は各社HPにてご確認ください。

リ・バース60のメリット

リ・バース60の主なメリットは以下のとおりです。

- 毎月の負担が利息のみである

- 高年齢層の方も住宅ローンを利用しやすい

- 相続を考えた選択ができる

各メリットの詳しい内容を紹介します。

毎月の負担が利息のみである

リ・バース60のメリットは、毎月の負担が利息分のみとなる点です。元金は死亡時に一括して返済する仕組みのため、月々の負担が少ない側面があります。

60歳を超えると、退職して年金収入での生活となったり、再雇用で仕事を続けられても、以前よりも少ない収入となったりする場合もあるかもしれません。毎月元金と利息を返済する住宅ローンでは、生活に負担がかかるケースも考えられます。

しかし、リ・バース60は利息分のみの支払いとなるため、老後の生活にあまり負担をかけることなくお金を借りられます。

高年齢層の方も住宅ローンを利用しやすい

一般の住宅ローンは収入条件や年齢制限などがあり、高年齢層の方は利用が難しい側面があります。自宅のリフォームや住替えで住宅ローンを組みたくても、これらの条件を理由に申請をためらう方もいるのではないでしょうか。

リ・バース60は、主に満60歳以上の方を対象としています。満80歳未満を対象とする金融機関もありますが、比較的高年齢層の方でも年齢を気にする必要はありません。また、収入が年金収入のみでも、収入要件を満たせば利用が可能な点もメリットです。

相続を考えた選択ができる

リ・バース60は相続を考慮した選択ができる点もメリットに挙げられます。リ・バース60の元金の返済方法は主に以下の3つです。

- 相続人が一括返済

- 担保物件で売却(ノンリコース型)

- 担保物件で売却(リコース型)

ノンリコース型とリコース型の違いは、担保物件売却後に残った債務の取扱いにあります。

ノンリコース型は相続人が残った債務を返済する必要がなく、リコース型は残った債務を相続人が返済します。相続人に資金的な余裕がある場合は、相続人が債務を一括返済して住み慣れた家を引き継ぐことも可能です。なお、リコース型よりもノンリコース型のほうが金利は高い傾向ですが、99%の方がノンリコース型を選んでいます。

不動産価格の下落の影響を受けにくい

リ・バース60の担保評価は申込み時の1回のみで、その後、追加での返済や担保が発生しません。

たとえば、相続税路線価が見直されて自宅の担保評価額が下落しても、一部繰上返済が要求されるなどの影響を受けない点はリ・バース60のメリットです。

リ・バース60のデメリット

リ・バース60の主なデメリットは以下のとおりです。

- 資金の使いみちが限定されている

- 金利の変動で返済金額が変わる

- 融資限度額は担保評価額の50~60%程度となる

メリットとデメリットの双方を理解しておくと、ご自身の状況に合った方法の選択に役立ちます。それぞれ見ていきましょう。

資金の使いみちが限定されている

リ・バース60は住宅の建設や購入、リフォームや住宅ローンの借換え、入居一時金や子ども世帯の住宅取得資金など、資金の使いみちが限定されています。

たとえば、老後の生活資金が不足した場合や医療費や介護費が足りない場合など、生活資金にリ・バース60で借りたお金は利用できません。そのほか、投資用の物件取得のための資金にも利用できないため注意しましょう。

金利の変動で返済金額が変わる

先述のように多くの金融機関では、リ・バース60の金利に変動金利を設定しています。変動金利は固定金利と比較すると金利が低く設定される傾向にありますが、金利が上昇すると払うべき利息が増える点がデメリットです。

リ・バース60の返済計画を立てる際には、金利が上昇する可能性を考慮し、一定のゆとりのある計画を立てましょう。

融資限度額は担保評価額の50~60%程度となる

リ・バース60の融資限度額は、担保となる自宅の評価額の50~60%程度です。たとえば1,000万円の担保評価額のある物件であっても、借りられる金額は500~600万円程度となります。

住宅を新築する場合など、融資だけでは資金が足りず、自己資金が必要となるケースも考えられます。事前に借りられる金額を金融機関と相談し、資金計画を立てましょう。

また、近年は賃貸併用住宅も賃貸面積の割合によっては住宅ローンの対象になっているケースもありますが、リ・バース60では取扱不可となりますので注意が必要です。

リ・バース60がおすすめの方

リ・バース60がおすすめの方には、以下が挙げられます。

- オール電化やバリアフリー住宅へ建替えたい方

- 老朽化した住宅を改築したい方

- 郊外から生活に便利な都市部に移住したい方

- 老後資金は残しつつ、家のリフォームをしたい方

- 年齢などが理由で一般的な住宅ローンの利用が難しい方

- 住宅ローンの返済負担を軽減したい方

リ・バース60は、高年齢層の方でも利用しやすい住宅ローンです。身体の負担を考えてバリアフリー住宅へ建替えたい場合、移動を考慮して都市部に住みたい場合の資金策に、リ・バース60は役立ちます。

そのほか、リ・バース60は住宅ローンの借換えにも活用可能です。住宅ローンの返済が負担となった方の選択肢となるサービスになります。

リ・バース60の利用の流れ

リ・バース60を利用する流れは、以下のとおりです。

- リ・バース60を取り扱っている金融機関で相談

- リ・バース60の内容説明、カウンセリング

- リ・バース60の正式申込み

- 金融機関での審査

- 契約手続きと融資

- 融資後の利息の支払い

リ・バース60を利用したいときは、取扱金融機関の窓口で相談しましょう。リ・バース60の取扱金融機関は、住宅金融支援機構の公式サイトで調べられます。

各取扱金融機関の窓口では、リ・バース60の内容説明やカウンセリングが受けられます。リ・バース60を利用できる条件を満たしているか、毎月の支払いはいくらになるのかなど、わからない点があるときは担当者に相談しましょう。

リ・バース60を正式に申込んだあとは、金融機関で審査が実施され、契約の手続きをして融資が行われる流れです。

リ・バース60以外の選択肢はある?

リ・バース60以外の自宅を活用した資金調達方法には、「リバースモーゲージ」と「リースバック」が挙げられます。

リ・バース60は「60歳以上を対象としたリバースモーゲージ型住宅ローン」とも呼ばれることから、リ・バース60とリバースモーゲージは多くの共通点があります。

リ・バース60と金融機関のリバースモーゲージを比べると、金融機関のリバースモーゲージのほうが資金の使いみちが比較的自由な特徴があります。

一方、リースバックは自宅を売却し、同時に売却した物件の賃貸借契約を結ぶ方法です。自宅にそのまま住み続けられる点では共通していますが、自宅を担保にお金を借りるリ・バース60とは仕組みが異なります。

リースバックで受取るお金は自宅の売却代金のため、お金の使いみちに制限はありません。老後の生活資金や投資用の物件取得にも活用できます。また、毎月支払いが必要なお金は自宅を借りた家賃であり、利息ではない点も異なります。

ご自身のライフスタイルに合わせてリ・バース60を活用しよう

リ・バース60は自宅を担保にお金を借りられ、「自宅の設備が老朽化してしまった」「洗面所が底冷えして風呂上りが寒い」などの多様な住環境の改善に役立ちます。

ただし、リ・バース60は使いみちが限定されるなどのデメリットもあります。住環境の改善だけでなく、老後の生活資金など幅広い資金不足に対応したい場合は、そのほかの方法も検討してみましょう。

たとえば、AG住まいるリースバックの場合は自宅に住み続けながらまとまった資金の調達が可能です。受け取ったお金の使いみちに制限はなく、将来的な買戻しにも対応しています。

自宅の無料査定や資料請求もオンラインでできるので、興味のある方はぜひお問合わせください。

-

![監修者]()

-

- 監修者:

- 竹下 昌成

-

- プロフィール:

- 立教大学卒業後、銀行、ノンバンク、住宅メーカーFPなどを経て現職。 大家業をメインに講師や執筆監修活動、相談業務を行う。

- 資格情報:

- CFP(日本 FP 協会会員)、宅地建物取引士、貸金業務取扱主任者、住宅ローンアドバイザー、奨学金アドバイザー、少林寺拳法3段ほか

- HP:https://mbp-japan.com/hyogo/fp-takeshita/